가계와 기업이 연방 기금 금리가 앞으로 몇 년 동안 낮게 유지될 것이라고 믿는다면 장기 명목 금리도 낮아질 것입니다. 직관적으로 귀하는 10년물 수익률이 시장이 향후 10년 동안 평균 익일 대출에 대해 기대하는 것과 비슷할 것이라고 생각할 수 있습니다. 연준이 향후 10년간 연방기금금리를 낮게 유지할 것이라고 미리 발표하면 시장은 향후 10년간 금리가 낮을 것이라고 가정하고 결과적으로 장기 10년 명목수익률은 또한 낮을 것입니다.

장기 예상 인플레이션에도 유사한 분석을 적용할 수 있습니다. 인플레이션은 많은 사람들에게 부정적인 단어입니다. 그러나 앞서 언급한 바와 같이 예상 인플레이션이 장기 실질 금리에 미치는 영향을 감안할 때 미 연방준비제도이사회는 가능한 경우 예상 인플레이션을 창출하려고 할 수 있습니다. 특히 연준은 향후 몇 년간 확장적 통화정책을 추진하겠다고 선제적으로 발표할 수 있다. 시장이 이러한 발표를 믿으면 인플레이션 기대치가 높아질 것입니다. 명목금리가 인플레이션 대비 1:1로 오르지 않으면 장기 실질금리는 하락한다.

긴축 통화 정책은 인플레이션을 통제하는 것을 목표로 합니다. 인플레이션 안정화는 연방 준비 제도의 두 가지 목표 중 하나임을 기억하십시오. 연준은 인플레이션이 연간 2% 정도를 유지하고 더 높거나 낮게 변동하지 않기를 원합니다. 완화적 통화 정책은 이 인플레이션 목표를 위험하게 만들 수 있습니다. 정상적인 상황에서는 준비금 요건이 높아지면 은행이 더 많은 돈을 빌려줄 수 있습니다. 이 신용은 경제 전반에 걸쳐 순환하며 예금의 형태로 은행에 반환됩니다. 은행 예금의 증가는 통화가 고객의 은행 예금을 포함하기 때문에 경제의 화폐 공급을 증가시킵니다. 우리가 연구한 통화량 이론은 장기적으로 인플레이션율이 M2 성장률에서 실질 GDP 성장률을 뺀 것과 같다는 것을 보여줍니다. 따라서 M2의 과도하고 빠른 상승은 높은 인플레이션 위험이 있습니다. 우리는 이러한 연결 고리를 설명했으며 순환 정책은 인플레이션을 통제하는 데 유용합니다. 특히 인플레이션이 연준의 목표인 2%보다 빠르게 상승하고 지속되면 연준은 은행 준비금 증가율을 낮추고 금리를 인상하며 대출을 줄이고 화폐 공급 증가율을 늦출 것입니다.

긴축 통화 정책은 확장 통화 정책과 유사하지만 연준이 작동하는 방식은 확장 통화 정책과 정반대입니다. 연방준비제도이사회는 연방기금금리를 높이기 위해 은행의 준비금이 떨어지는 비율을 억제하고 있습니다. 연준은 또한 예방적 지침을 사용하여 향후 통화 정책에 대한 기대치를 변경하여 가계와 기업이 향후 추가 통화 긴축을 예상하도록 유도할 수 있습니다.

연준은 현재 단계적 금리 인상 프로그램을 시행하고 있습니다. 이러한 프로그램은 연준이 목표 금리 범위를 새로운 목표 범위로 높였을 때 시작되었습니다. 연준의 선제적 가이던스에서 연준은 연방기금을 장기적으로 3%선까지 서서히 늘려 노동수요곡선의 과도한 우측이동을 피하는 것을 목표로 하고 있다.

기본적으로 연준은 확장적 또는 수축적 방식으로 통화 정책을 사용할 수 있습니다. 경기 침체기에 연준은 경기 침체를 부분적으로 상쇄하기 위해 확장 통화 정책을 사용합니다. 호황기, 특히 인플레이션 시기에 연준은 상승하는 인플레이션을 줄이기 위해 긴축 통화를 사용할 수 있습니다. 두 경우 모두 연준은 지배적인 경제 상황에 대응하기 위해 주기적 역할을 합니다.

통화 정책 엔진을 긴축하는 것은 쉬운 것처럼 들릴 수 있지만 인플레이션을 통제하는 것이 항상 쉬운 것은 아닙니다. 물가가 갑자기 오르면 일반 대중은 향후 높은 인플레이션율을 예상하고 중앙은행은 오랫동안 인플레이션 억제자로서의 명성을 되찾기 위해 고군분투했습니다. 이러한 평판 손상은 1970년대에 발생했으며 부분적으로 확장 통화 정책으로 인해 높은 인플레이션이 발생했습니다. 통화 시스템의 엄격한 관리인으로서의 연준의 명성은 심각하게 훼손되었습니다. 미국 대중은 인플레이션이 당분간 높은 수준을 유지할 것으로 예상했습니다.

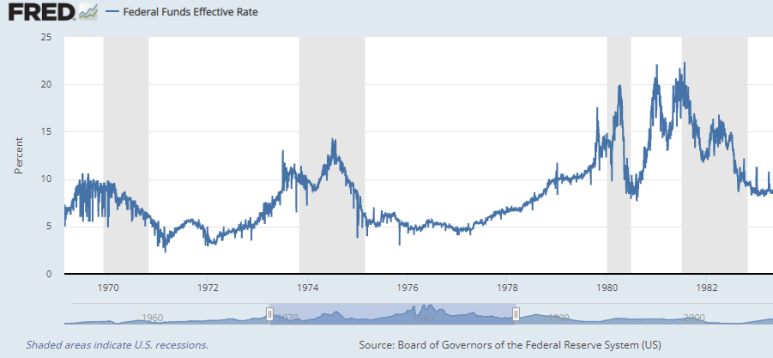

당시 연준의 새 의장으로 취임한 폴 보커(Paul Vocker)가 대폭 긴축 정책을 시행했다. 인플레이션을 줄이기 위해 통화량 증가율을 대폭 낮추고 연방기금금리를 20%로 올렸다. 이것은 제2차 세계 대전 이후 미국 역사상 최악의 경기 침체 중 하나인 1981년 경기 침체의 시작을 의미했습니다. Volker의 경기 침체는 2007년 경기 침체기의 10%보다 높은 실업률을 10%로 끌어올렸습니다. Volcker는 인플레이션을 낮추는 이점이 심각한 경기 침체의 비용을 상쇄할 것이라고 믿었습니다. 볼커는 연준이 인플레이션 억제자로서의 신뢰를 되찾도록 도왔고, 그 이후 연준은 인플레이션을 통제하는 주요 목표로서의 명성을 되찾았습니다.

역사적인 사건에 비추어 볼 때 중앙 은행은 인플레이션을 연간 2%에 가깝게 낮게 유지함으로써 평판을 보호하기 위해 열심히 노력하고 있습니다. 인플레이션이 걷잡을 수 없이 치솟는 징후가 나타나면 중앙은행은 완화적 통화정책을 중단하고 긴축 통화정책으로 전환할 것입니다.